分析师:管涛(中银证券全球首席经济学家)实盘配资有哪些

分析师:刘立品

研报发布时间:2024年5月16日

摘 要

一季度,经常项目顺差同比收窄,服务贸易是第一大贡献项,居民跨境出行需求仍处于恢复过程。虽然货物和服务贸易顺差同比收窄,但外需是当季经济增速明显好于去年同期的重要原因。

一季度,资本项目出现2020年二季度以来首次顺差,主要受短期资本大幅净流入影响,期间伴随人民币汇率调整,这再次证伪了“人民币贬值会加速资本外流”的说法。当季,直接投资延续了2022年三季度以来持续逆差态势,但外商来华投资总体趋于改善。

一季度,外汇储备和黄金储备余额增长放缓。本轮增持黄金储备期间,央行避免了追高买入黄金的操作。中国国际储备资产的多元化配置仍在稳步推进,且较好地把握了市场机会。

风险提示:海外金融风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期

正文

2024年5月10日,国家外汇管理局公布了2024年一季度我国国际收支平衡表初步数。现结合最新数据对一季度我国国际收支状况分析如下:

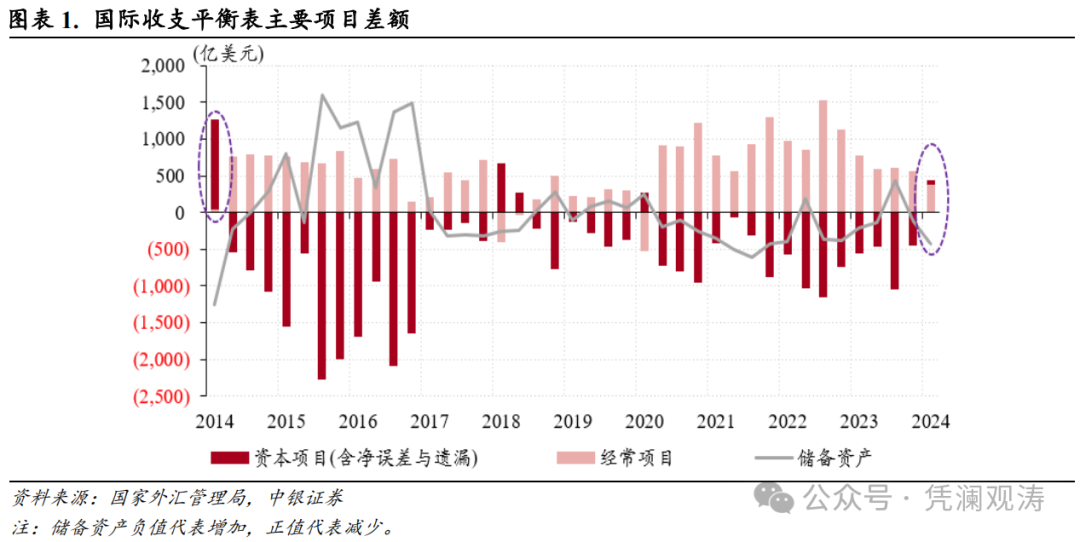

一季度,我国国际收支呈现经常项目和资本项目双顺差格局,为2014年二季度以来首次。其中,经常项目顺差392亿美元,资本项目(含净误差与遗漏,下同)顺差42亿美元,储备资产增加434亿美元(外汇储备资产增加437亿美元)(见图表1)。

经常项目顺差收窄,服务贸易是第一大贡献项

一季度,我国经常项目顺差392亿美元,为2020年二季度以来新低,同比下降49%,占GDP比重为0.9%,同比回落0.9个百分点,位于±4%国际认可的合理范围以内(见图表2)。

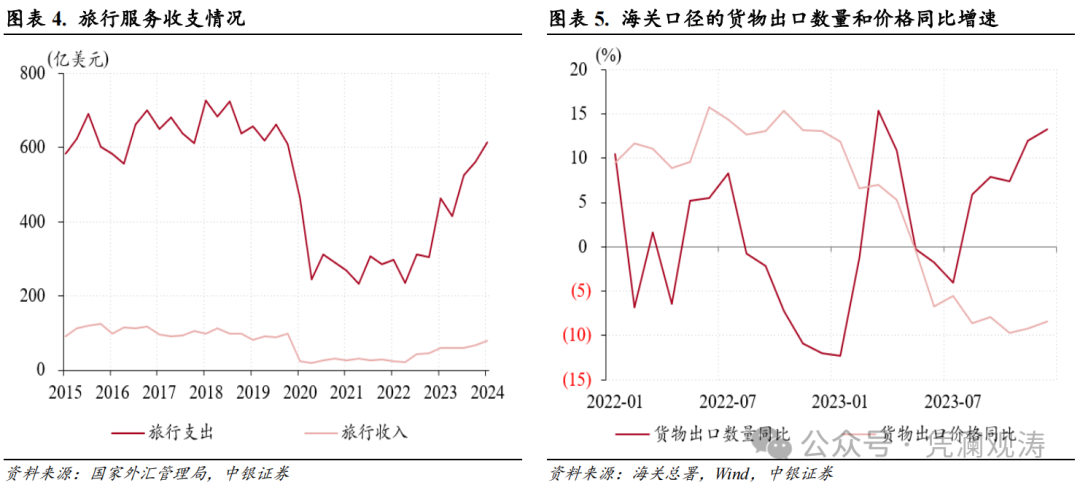

当季,服务贸易逆差贡献了经常项目顺差降幅的53%,该项逆差同比增长49%至610亿美元,为2019年四季度以来新高,且相当于疫情前五年同期均值的101%(见图表3),其中旅行服务是主要贡献项,旅行支出同比增长33%至615亿美元,相当于疫情前五年同期均值的96%,表明居民跨境出行需求仍处于恢复过程(见图表4)。

当季,货物贸易顺差贡献了经常项目顺差降幅的14%,该项顺差同比减少4%至1211亿美元,为2021年以来同期新低(见图表3),其中货物出口和进口延续上年四季度同比增长态势,当季增速分别为1.6%、2.8%。同期,海关总署公布的货物出口同比增速由上季度-1.2%转为1.5%,反映了货物出口数量增长加快、出口价格跌幅收窄的双重影响(见图表5)。

一季度,国际收支口径的货物和服务贸易合计顺差同比减少30%至601亿美元,为2021年以来同期新低,不过货物和服务净出口仍然是经济增长的重要拉动项,对GDP增速贡献率从此前连续五个季度负值升至14.5%,拉动GDP增速0.77个百分点,同比上升1.1个百分点,贡献了同期GDP同比增速提高的131%。

短期资本大幅净流入带动资本项目转为顺差,外商来华投资总体趋于改善

一季度,资本项目顺差42亿美元,为2020年二季度以来首次顺差。2014年以来,共有5个季度出现资本项目顺差,分别是2014年一季度、2018年一季度和二季度、2020年一季度、2024年一季度(见图表6)。五个季度资本项目虽然同为顺差但仍然存在不同之处。

2024年一季度资本项目顺差是因为短期资本顺差321亿美元,抵消了直接投资逆差279亿美元,而其他四个季度均出现直接投资和短期资本双顺差。因此,2024年一季度资本项目顺差规模明显小于其他四个季度分别为1200亿、660亿、266亿、269亿美元的规模,但一季度短期资本净流入热情高涨,顺差规模仅次于2014年一季度顺差777亿美元(见图表6)。

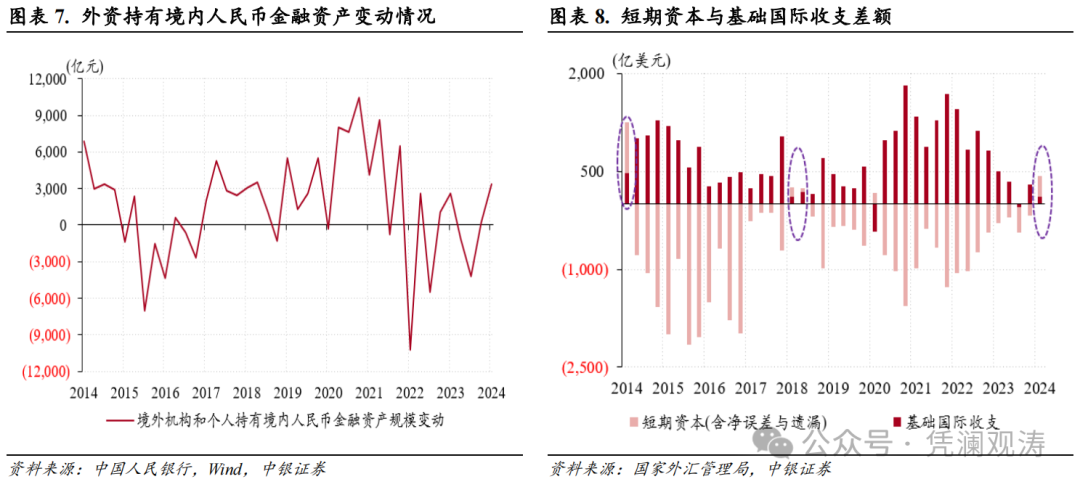

一季度,短期资本流动延续上一季度改善态势,由逆差178亿转为顺差321亿美元(见图表6)。当季,境外机构和个人净增持境内人民币金融资产规模由上年四季度的247亿升至3344亿元,表明外资配置人民币资产热情进一步提升,但该季度外资净增持规模仅为2022年以来新高,2014年以来季度排名也只排在第12位,表明外资增持人民币资产并非短期资本顺差创2014年二季度以来新高的主要原因(见图表7)。或是因为同期境内机构对外资产运用的净流出进一步减少,“藏汇于民”对资本流动的调节作用继续正常发挥。不过,由于国际收支初步数据并未公布短期资本细项数据,此处无法做详细分析。

当季,人民币汇率反弹受阻。中间价始终围绕7.10窄幅震荡,即期汇率则从上年末7.0920跌至7.2232,即期汇率较当日中间价偏离程度由0.1%扩大至1.8%,当季日均偏离1.2%。人民币汇率调整伴随着资本项目顺差,再次证伪了“人民币贬值会加速资本外流”的说法。

一季度,短期资本和基础国际收支(经常项目和直接投资合计)出现2018年三季度以来首次双顺差,顺差规模分别为321亿、113亿美元(见图表8)。但基础国际收支顺差同比和环比分别减少78%、63%,表明国际收支平衡、人民币汇率保持基本稳定,来自短期资本流动状况的改善。

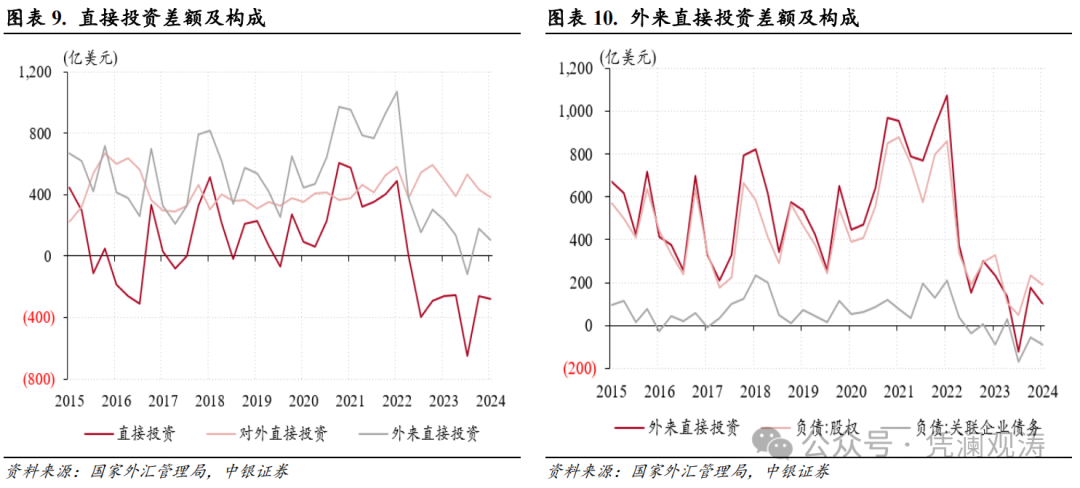

一季度,直接投资延续了2022年三季度以来持续逆差态势,逆差规模同比增加18亿至279亿美元,在七个季度中排名第四(见图表6)。其中,对外投资净流出和外来投资净流入齐降,分别较上年同期减少115亿、133亿美元至382亿、103亿美元,后者为2003年四季度以来新低(剔除2023年三季度净流出121亿美元后)(见图表9)。

当季,外来直接投资中,关联企业债务净流出88亿美元,同比减少3亿美元,但环比增加32亿美元,主要反映了同期美联储降息预期收敛、美债收益率上行影响。作为外来直接投资的主要贡献项,股权投资净流入同比减少136亿美元,贡献了外来直接投资净流入降幅的103%,但净流入规模190亿美元,明显高于2023年二三季度的107亿、51亿美元(见图表10)。同期,商务部口径的实际利用外商直接投资(美元口径)规模同比减少172亿至425亿美元,但却是2023年二季度以来新高。

外汇储备和黄金储备余额增长放缓,国际储备资产多元化配置稳步推进

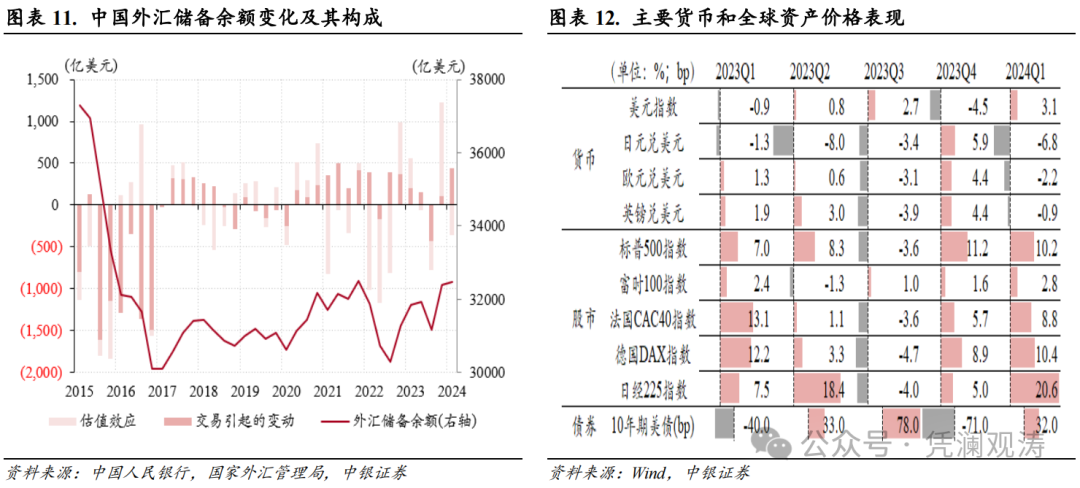

一季度,我国外汇储备余额增加77亿美元至3.25万亿美元,小于上年同期和上季度分别为562亿、1229亿美元的增幅。其中,交易引起的外汇储备资产增加437亿美元,为2021年三季度以来新高,或反映了当期计提外汇储备投资收益的影响;汇率和资产价格折算的估值效应由上季度+1118亿美元转为-360亿美元,主要是因为美国通胀数据多次超预期,全球“债汇双杀”所致(见图表11)。

当季,美元指数上涨3.1%,10年期美债收益率回升32bp,非美货币承压,日元、欧元和英镑分别贬值6.8%、2.2%和0.9%,但风险资产价格仍在上涨,尤其是日经225指数累计上涨20.6%,德国DAX指数、标普500指数、法国CAC40指数分别上涨10.4%、10.2%、8.8%,富时100指数仅上涨2.8%(见图表12)。

一季度,央行公布的黄金储备余额增加128亿美元,黄金储备数量增加87万盎司,小于上年同期和上季度分别为186万、141万盎司的增幅。从月度数据看,截至2024年4月,央行已经连续18个月增持黄金,2022年11月至2024年4月,中国央行增持黄金储备数量与国际金价(伦敦现货)为强负相关0.866,显示中国央行避免了追高买入黄金的操作(见图表13)。

到2024年4月底,中国黄金储备相当于外汇储备的5.2%,,较2022年10月底上升了1.9个百分点(见图表14)。中国国际储备资产的多元化配置仍在稳步推进,且较好地把握了市场机会。

风险提示:海外金融风险超预期,主要央行货币政策调整超预期,国内经济复苏不如预期。

往期回顾:《国际收支延续自主平衡,短期资本流出压力明显缓解——2023年国际收支分析报告》2024年2月22日

《无惧美联储激进紧缩,中国国际收支彰显十足韧性——2022年对外经济部门体检报告》2023年4月5日

《经常项目顺差扩大,短期资本净流出收敛,国际收支趋于自主平衡——2022年国际收支分析报告》2023年2月13日

END

]article_adlist-->

更多精彩,欢迎关注凭澜观涛!

]article_adlist-->披露声明本报告准确表述了证券分析师的个⼈观点。该证券分析师声明,本⼈未在公司内、外部机构兼任有损本⼈独立性与客观性的其他职务,没有担任本报告评论的上市公司的董事、监事或⾼级管理⼈员;也不拥有与该上市公司有关的任何财务权益;本报告评论的上市公司或其它第三⽅都没有或没有承诺向本⼈提供与本报告有关的任何补偿或其它利益。

中银国际证券股份有限公司同时声明,将通过公司⽹站披露本公司授权公众媒体及其他机构刊载或者转发证券研究报告有关情况。如有投资者于未经授权的公众媒体看到或从其他机构获得本研究报告的,请慎重使用所获得的研究报告,以防⽌被误导实盘配资有哪些,中银国际证券股份有限公司不对其报告理解和使用承担任何责任。

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP